11/4/2016. Εκτός λογικής οι φόροι στα υψηλά εισοδήματα

Αναδημοσίευση από την Καθημερινή της Κυριακής, 10/4/2016

«Δεν δαγκώνεις ποτέ το χέρι που σε ταΐζει», λέει η παροιμία, αλλά η κυβέρνηση δεν φαίνεται να την ασπάζεται. Με τη στοχοποίηση των φορολογουμένων που δηλώνουν τα υψηλότερα εισοδήματα –αυτών δηλαδή που σηκώνουν και τα περισσότερα φορολογικά βάρη σε όλα τα επίπεδα– και την επιβολή δυσβάστακτων φόρων, το οικονομικό επιτελείο ρισκάρει το να προκαλέσει τσουνάμι μείωσης των δηλωθέντων εισοδημάτων με δύο τρόπους:

• είτε μέσα από την οδό της φοροδιαφυγής

• είτε μέσω της φυγής στελεχών και υψηλόμισθων υπαλλήλων σε άλλες χώρες του εξωτερικού.

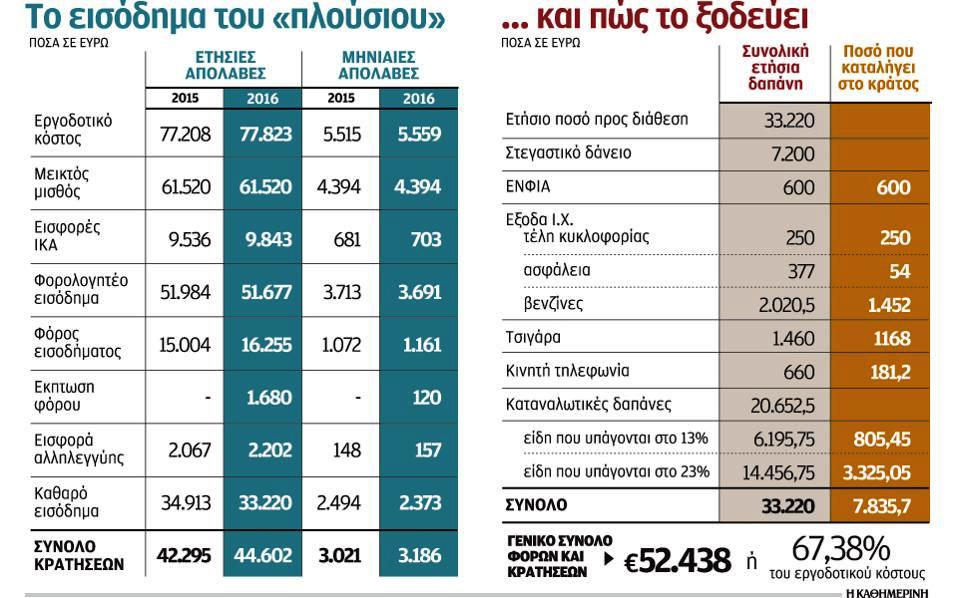

Το κυβερνητικό… κόλλημα με την αύξηση των φόρων οδηγεί πλέον σε εξωφρενικά ευρήματα: ένας εργαζόμενος που σήμερα αμείβεται με 2.500 ευρώ καθαρά μηνιαίως –αυτός χαρακτηρίζεται από το οικονομικό επιτελείο «πλούσιος» ακόμη και αν με τον μισθό του πρέπει να αναθρέψει παιδιά ή να εξυπηρετήσει στεγαστικό δάνειο– θα κοστίσει για ολόκληρο το 2016 στον εργοδότη του 77.823 ευρώ. Από αυτά όμως, τα 52.438 ευρώ ή το 67% του συνολικού ποσού θα καταλήξει με τον έναν ή τον άλλο τρόπο στο ταμείο του Δημοσίου.

Αρκεί να περιοριστεί ο αριθμός αυτών των στελεχών κατά 20.000 άτομα –συνολικά στην Ελλάδα έχουν απομείνει περίπου 50.000 άτομα που εμφανίζουν αποδοχές άνω των 50.000 ευρώ– ώστε το Δημόσιο να απολέσει έσοδα από φόρους και ασφαλιστικές εισφορές της τάξεως του ενός δισ. ευρώ τον χρόνο. Και αυτό θα ισοδυναμεί με πολύ μεγάλη ζημία, για πολλούς λόγους.

Το παράδειγμα

Ένα και μόνο παράδειγμα εκπροσώπου της μεσαίας τάξης είναι αρκετό για να φανεί σε ποια επίπεδα φορολόγησης φτάνει η χώρα μετά και το υπό κατάθεση νέο πακέτο μέτρων το οποίο θα φέρει νέες αυξήσεις άμεσων και έμμεσων φόρων αλλά και ασφαλιστικών εισφορών.

Με μεικτές αποδοχές της τάξεως των 61.520 ευρώ τον χρόνο, ο φορολογούμενος με τα δύο παιδιά πλήρωνε μέχρι τώρα ασφαλιστικές εισφορές της τάξεως των 9.536 ευρώ τον χρόνο στο ΙΚΑ. Οι εισφορές αυτές είναι πιθανό να αυξηθούν κατά περίπου 300 ευρώ τον χρόνο αν περάσει η ελληνική θέση για αύξηση του συντελεστή κατά μισή ποσοστιαία μονάδα.

Αύξηση προγραμματίζεται και για τις εργοδοτικές εισφορές, κάτι που αν προχωρήσει, θα ανεβάσει το συνολικό εργοδοτικό κόστος του συγκεκριμένου εργαζομένου από τις 77.208 ευρώ που είναι σήμερα στις 77.823 ευρώ. Πόσα θα παίρνει καθαρά στην τσέπη του ο εργαζόμενος για τον οποίο η επιχείρησή του καταβάλλει 77.823 ευρώ;

Ο φόρος εισοδήματος διαμορφώνεται σήμερα στις 15.004 ευρώ και σχεδιάζεται να αυξηθεί στις 16.255 ευρώ με τη νέα φορολογική κλίμακα.

• Κατόπιν παρέμβασης των θεσμών, σχεδιάζεται να δοθεί για πρώτη φορά φορολογική έκπτωση 1.680 ευρώ, κάτι που δεν ίσχυε μέχρι τώρα.

• Από το φορολογητέο εισόδημα θα πρέπει να αφαιρεθεί και η εισφορά αλληλεγγύης η οποία θα διαμορφωθεί με τα νέα δεδομένα στις 2.202 ευρώ από 2.067 ευρώ που ήταν μέχρι τώρα.

Αφαιρώντας φόρους και ασφαλιστικές εισφορές, το καθαρό ετήσιο εισόδημα που απομένει περιορίζεται στις 33.220 ευρώ από 34.913 ευρώ που ήταν το 2015. Δηλαδή, ο εργαζόμενος, για τον οποίο ο εργοδότης θα πληρώσει 77.823 ευρώ το 2016, θα καταλήξει να ζει με 2.373 ευρώ τον μήνα από 2.494 ευρώ που ήταν ο αντίστοιχος μισθός του 2015.

Τα έξοδα

Αυτές τις 2.373 ευρώ ο εργαζόμενος τις χρησιμοποιεί για να συντηρήσει σπίτι και οικογένεια.

Πληρώνει ένα στεγαστικό δάνειο για το οποίο πλέον δεν έχει καμία φορολογική απαλλαγή (αντιθέτως το στεγαστικό είναι και τεκμήριο διαβίωσης) ενώ πληρώνει για το υποθηκευμένο σπίτι 600 ευρώ σε ΕΝΦΙΑ.

Για το αυτοκίνητο, ακόμη και αν διανύει 15.000 χιλιόμετρα τον χρόνο, είναι υποχρεωμένος να αφήνει στο κρατικό ταμείο πάνω από 1.750 ευρώ, ακόμη και αν μιλάμε για ένα Ι.Χ. μεσαίου κυβισμού. Πώς προκύπτει αυτό το ποσό;

1. Τα τέλη κυκλοφορίας από μόνα τους διαμορφώνονται στα 250 ευρώ.

2. Η ασφάλεια –εκτιμάται γύρω στα 380 ευρώ ετησίως– επιβαρύνεται από πέρυσι με αυξημένους ειδικούς φόρους, που σημαίνει ότι από μόνη της φέρνει φορολογικά βάρη της τάξεως των 54 ευρώ.

3. Στις βενζίνες, όπου προωθείται η αύξηση του ειδικού φόρου κατανάλωσης ακόμη και στα 70 λεπτά ανά λίτρο, ο φορολογικός συντελεστής έχει φτάσει στα 70 ευρώ. Eτσι, τα περίπου 1.500 λίτρα, που απαιτούνται για να διανυθεί η απόσταση των 15.000 χιλιομέτρων, κοστίζουν 2.020 ευρώ, εκ των οποίων τα 1.452 ευρώ είναι φόροι (ειδικός φόρος κατανάλωσης και ΦΠΑ).

Φόρος στην ομιλία

Με δύο κινητά στην οικογένεια και συνολικό λογαριασμό 40 ευρώ, ο φορολογούμενος φτάνει να πληρώνει 660 ευρώ τον χρόνο στην εταιρεία κινητής τηλεφωνίας, εκ των οποίων τα 181 ευρώ είναι και πάλι φόροι. Και στα κινητά αναμένεται νέα φορολογική επιβάρυνση. Να έχει την κακή συνήθεια ο φορολογούμενος να καπνίζει και ένα πακέτο τσιγάρα ημερησίως; Από τα 1.460 ευρώ που κοστίζουν, τα 1.168 ευρώ πηγαίνουν απευθείας στο κρατικό ταμείο.

Ο αυξημένος ΦΠΑ

Ο φορολογούμενος έχει δαπανήσει ήδη ένα μεγάλο μέρος του εισοδήματός του χωρίς να προμηθευτεί τρόφιμα, χωρίς να πληρώσει λογαριασμούς, χωρίς να αγοράσει ρούχα κ.λπ.

Αν λοιπόν ληφθεί υπόψη ότι το υπόλοιπο εισόδημα θα καταναλωθεί, ο ΦΠΑ που θα βαρύνει τις συναλλαγές –με δεδομένο ότι τα περισσότερα προϊόντα και υπηρεσίες κατατάσσονται πλέον στο 23%– θα φτάσει στις 4.130 ευρώ (με την παραδοχή ότι το 30% της κατανάλωσης θα διοχετευθεί σε προϊόντα και υπηρεσίες που φορολογούνται με 13% ΦΠΑ και το υπόλοιπο 70% σε προϊόντα του 23%).

Εκτόξευση έμμεσης φορολογίας, εισφορών

Ο τελικός λογαριασμός για τον μέσο φορολογούμενο του παραδείγματος που αναφέραμε, λαμβάνοντας υπόψη όλα τα παραπάνω, έχει ως εξής:

Για εργοδοτικές εισφορές, ασφαλιστικές εισφορές εργαζομένου και φόρους εισοδήματος (συμπεριλαμβανομένης και της εισφοράς αλληλεγγύης) οι συνολικές κρατήσεις διαμορφώνεται στα 44.602. Από τις συναλλαγές, προκύπτουν επιπρόσθετοι φόροι ύψους 7.835 ευρώ, κάτι που ανεβάζει τον τελικό λογαριασμό των φόρων στα 52.438 ευρώ ή στο 67,38% του ετήσιου εισοδήματος.

Πολλές χώρες επιβάλλουν υψηλούς φορολογικούς συντελεστές είτε στο εισόδημα είτε στις αγορές προϊόντων στο πλαίσιο άσκησης της δημοσιονομικής τους πολιτικής. Το ελληνικό φαινόμενο όμως να επιβάλλονται εξαιρετικά υψηλοί συντελεστές παντού, είναι πρωτόγνωρο.

Ο φόρος εισοδήματος στα επίπεδα των 50.000 ευρώ θα διαμορφωθεί το 2016 στο 32%, ενώ για ακόμη υψηλότερα εισοδήματα θα ξεπεράσει το 45%.

Οι ασφαλιστικές εισφορές από το 41% που είναι σήμερα για εργοδότη και εργαζόμενο, προτείνεται να αυξηθούν ακόμη περισσότερο κατά τουλάχιστον μία μονάδα. Είναι ούτως ή άλλως από τις υψηλότερες στην Ευρώπη.

Στο κινητό τηλέφωνο, ο φόρος μετά και τη νέα αύξηση θα ξεπεράσει το 40%, ενώ στη βενζίνη, στα 100 ευρώ τα 71 θα είναι φόροι.

Στα τσιγάρα ο φορολογικός συντελεστής θα αναρριχηθεί πάνω από το επίπεδο του 80%, ενώ στον ΕΝΦΙΑ ο ετήσιος συντελεστής μπορεί εύκολα να ξεπεράσει τη μία ποσοστιαία μονάδα επί της πραγματικής αξίας του ακινήτου (η οποία παραμένει εξαιρετικά χαμηλή σε σχέση με την αντικειμενική).

Ο ΦΠΑ είναι ούτως ή άλλως ο 3ος υψηλότερος στην Ευρώπη, ενώ είναι προφανές ότι ο φόρος στη συνδρομητική τηλεόραση θα αποτελέσει μια ακόμη ελληνική πατέντα.

Οι πληροφορίες, πάντως, αναφέρουν ότι οι εταιρείες του κλάδου είναι διατεθειμένες, σε πρώτη φάση τουλάχιστον, να απορροφήσουν τις αυξήσεις, αν τελικώς υιοθετηθούν από την κυβέρνηση, μέσω της συμφωνίας.

Γεγονός αποτελεί, πάντως, ότι και στο παρελθόν και άλλοι κλάδοι έδωσαν τέτοιου είδους «υποσχέσεις», χωρίς να τις υιοθετήσουν όλοι, στο τέλος της ημέρας.

Θα φανεί τώρα τι θα γίνει και στην προκειμένη περίπτωση, αν και το ζητούμενο στην πραγματικότητα δεν είναι –μόνο– αυτό, προφανώς…